基金持仓在哪看?如何通过基金的持仓了解风险程度?小涨一天回调一周?买基金满满的焦虑感该怎么破?

基金持仓在哪看?如何通过基金的持仓了解风险程度?

通过研究基金的持仓,可以更加深入的了解一只基金,而不仅仅只是停留来对基金名字的思考上,可以帮助我们更好的进行投资决策。

今天小编就来分享一个通过研究基金的持仓来筛选基金的小妙招。

什么是基金持仓?

基金的投资对象是多元化的,它可以投资股票、债券等金融工具。

基金的持仓就是指基金经理通过用基金里的钱对股票、债券等进行投资,并持股待涨的过程。

投资者通过查看基金持仓信息,可以清楚的了解到这只基金都投资了哪些股票或者债券,投资的比例有多少。

基金持仓在哪看?

打开天天基金APP,在首页搜索栏输入基金名称或基金代码找到你要查的那只基金,点击“持仓”那项,点开就可以看到这只基金持有哪些股票以及每只股票所占比例。

大家打开天天基金网也可以查找到基金持仓,同样在首页输入名字或代码进入基金的详细页面,找到“基金持仓”那项,点开就可以看到这只基金持有哪些股票以及每只股票所占比例。

通常我们可以看到持仓占比前十名的股票,有些基金也可以看到全部持仓明细。如果右下角有“显示全部持仓明细”选项,点开就可以看到这只基金持有的全部股票情况。

图片来源:天天基金网

最新的基金持仓什么时候公布?

按照监管部门对基金信息的披露管理要求:

1、基金季报一般在季度结束后15个工作日发布;

2、半年报在上半年结束后的2个月内发布;

3、年报在每年结束之日起三个月内发布;

4、基金合同生效不足两个月的,基金管理人可以不编制当期季度报告、半年度报告或者年度报告。

按照这个规则就可以知道大概这个基金什么时候能看到最新的报告了。

怎么通过基金持仓判断基金风险分散程度?

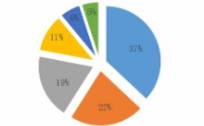

我们可以从基金的前十大重仓股来分析其风险分散程度。

(图片来源:天天基金网)

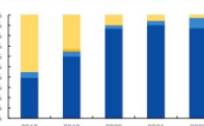

从上面的两张基金的持仓情况截图可以看出,第一只基金的前十大重仓股中每一只的占比都要小于第二只,且前十持仓占比合计为40.86%,远低于第二只的83.92%。

这说明,第一只基金的基金经理是通过分散持仓来达到分散风险的同时博取收益的目的的,这种投资风格比较适合稳中就进的投资者;第二只基金的基金经理明显风格比较大胆,重仓了前十大持仓股,通过相对较少的股票来获取较高收益。但是收益相较于第一只基金来说受到某一只股票的影响会比较大,这种投资风格比较适合激进型的投资者,高收益但也有可能存在高风险。

最后,友情提示:跟随基金持仓情况买卖股票是不可取的!

基金持仓只是某一个时点上的静态持有情况,基金公司会以季度为单位进行产品的信息披露,比如1季度报告,披露的是该基金在1季度末最后一个交易日的持仓情况。

一季度报告的披露通常是在四月中旬左右,时间上有一定的滞后性。而且基金持有的股票什么时候买进又是什么时候卖出,中间的操作过程投资者是不清楚的,所以也做不到跟上基金经理的脚步。

小涨一天回调一周?买基金满满的焦虑感 该怎么破?

近期市场跌宕起伏,小涨一天回调一周已是常态,刚入市的90后第一次买基金就遭到了市场毒打,成功买在高点,又抄底在半山腰。

“好不容易反弹了几天,现在要不要卖,万一后面又大跌咋办?”

“市场跌起来很猛,涨起来这么慢,何时才能把坑填平?”

“想买,但谁能知道市场要跌到何时,会不会抄底抄在了半山腰”……

这溢出屏幕的“焦绿”感,到底该怎么破呢?

一、为什么会有焦虑

1、天天盯盘

近期市场波动加剧,基金产品讨论区有很多焦虑言论,有骂基金经理的,有抱怨涨得慢的,有教基金经理调仓的,有基金全绿了自嘲的……

很多投资者并非不知道长期持有才能赚钱,但问题在于一开始就把预期定的太高,从而在投资上显得格外着急。尽管过去两年市场向好、权益类产品表现突出,但拉长时间来看,这一预期是很难达到的,即便是股神巴菲特,在巅峰的50年间(1965-2014年)复合年化收益率也才21.97%。

在基金投资中,一定要实事求是,不要有与时间赛跑的心理,基金不是用来炒的,而是需要与时间作伴,将其作为长期理财工具。对于缺乏专业知识的普通投资者来说,市场难以准确预测,切忌天天看盘、频繁止盈、频繁止损。如果做不到很好地控制住人性固有的追涨杀跌本能,不妨试试少盯盘,多关注生活。

基金投资的初衷是让专业机构帮自己赚钱,解放自己的精力去做其他事情,好好享受生活。不要买了基金之后光顾着盯盘,而忽视了生活,要学会让基金给自己打工,而不是自己给基金打工。

2、频繁操作

很多基民都渴望用更短的时间、赚尽可能多的钱,于是在基金投资上走进了误区:本着低买高卖之心,结果却成了追涨杀跌。

最近A股市场进入回调,每天看到K线的起起伏伏,大家难免产生一些焦虑:有的投资者会犹豫是不是该赎回一部分自己的基金;有的投资者摩拳擦掌想着抄底,可是又害怕买在半山腰。其实,这些焦虑主要来源于择时:买进时担心买在高点,卖出时又害怕会踏空。

想着跌了这么多该抄底了,却不曾想浮亏补仓无底洞,投资大师彼得林奇曾经这样来形容投资人的行为和心理活动:“试图跟随市场节奏,你会发现自己总是在市场即将反转时退出市场,而在市场升到顶部时介入市场。”

产生这种情况的原因一是在于,投资之初没有设定好清晰的预期收益目标,没有形成自己的投资理念和逻辑体系,容易“这山望着那山高”,随波逐流、陷入市场行情的走势中,导致被动操作。

见到行情上涨就开心,行情跌了就失望,这是人性。投资赚钱了,往往心里膨胀、过度自信,想要赚的更多,觉得行情还能继续上涨,而且觉得自己能把握住,这也是人性。

投资却是反人性的,要和自己的生活习性、交易习惯对抗,经过长期训练和思维转变,才能形成自己的系统和投资理念。

希望在较短时间内获得更大收益、期望“一夜暴富”,这就导致容易短线操作。

3、持仓集中,一把梭

在市场高潮来临的时候,往往也会引起众多投资者纷纷跑步入场。而在这时,如果您选择一次性买入,那么结果也是可想而知的,之后市场经历高台跳水,不少投资者投入的资金都出现了巨大亏损,焦虑也是在所难免的。

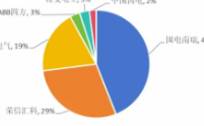

投资过程中,如果过于集中某一只基金或者同风格同行业的基金,那么当市场风格发生转变的时候就会产生较大波动,你选的资产下跌,而其他资产涨,那也会触发焦虑情绪。

二、如何缓解焦虑

看到这里,如果您现在比较焦虑,可能您也已经找到自己的原因了。那接下来又应该如何做才能慢慢降低这种恐慌和焦虑呢?我们不妨一一对症下药:

1、敬畏市场,了解你的投资产品才能做到知己知彼,百战不殆。

当市场下跌的时候,我们会想,到底要跌到什么时候?现在买划不划算?持仓的大部分收益都没了,产品还行不行?要不要继续投?

但市场不断走高的时候,我们又在纠结,本来定投就是想拉低长期的成本,现在净值越来越高,成本不断攀升,能买的份额越来越少,还买不买?

由此可见,无论下跌还是上涨,我们都处在纠结的漩涡里。市场难以预测,没有人能知道最顶点和最低点的落脚处。

没有一个市场是只跌不涨的,但也没有一个市场是只涨不跌的,涨涨跌跌正是市场的规律。所以,对市场心存敬畏,不因一时投资收益而洋洋得意自封 “股神”,忽略了市场潜在的风险。

另外,投资也好比排兵布阵,要想百战不殆,就得先知己知彼,如果都不清楚产品的性质、风险类型以及收益情况,那又如何能根据自己的投资偏好做出选择呢?

如果你是跟风乱买的,特别是在白酒等抱团板块最疯狂时买入的,趁反弹及时离场,或许对你是一种解脱。市场大跌就是最好的风险教育,被总想着靠基金来赚快钱。以后哪天等你的投资认知能力跟上了你的欲望,再回来也不迟。

2、制定目标,严格执行

基金大赚一波后,90%的人都会继续持有,因为这时候往往市场表现良好,导致心里预期产生了变化,觉得还会继续上涨,想要赚到更多。

但结果是残酷的,最终收益大幅亏损,同时投资体验、心理感受也变差,从一开始赚钱的欣喜,转为没有赚到更多的沮丧、最后是赚的反而少了的难过。

这是因为你没有设置止盈点,没有克服人性贪婪的弱点。

我们在投资前就必须设置目标收益,关于目标收益,在银行理财产品普遍净值化转型、很多产品过往业绩比较基准年化4%左右的当下,意图年赚20%、甚至50%的心态是有风险的。需要结合自身的资金状况、风险承受能力、预期波动范围等因素之后确定,而且是可控的、能实现的。

如果目标收益已经达成,完全可以止盈。这不仅有利于保持充盈的流动性,更重要的是落袋为安,获得持续收益。投资就应该是果断地止盈止损,浮盈加仓、浮亏止损,而不是亏损后一次次补仓。

清仓式离场是一种择时,要求投资具有深厚的经验和趋势判断能力。但是市场往往会在不经意间再次崛起,往往会涨的更高,超出离场的卖出时点,这时,也需要你有良好的心态,你没有赚到的钱是你认知范围外的,不要妄想赚到市场的每一分钱。

3、基金定投

基金定投,本质上就是分批买入,分散风险。即使不小心买在了高点,后面遇到了下跌行情,定投也依然可以用便宜的成本买入更多的投资份额,等到市场开始逐渐回暖的时候,定投就自动会画出一条微笑曲线。

当市场上涨时,定投的方式可以让我们避免禁不住诱惑——因为盲目加大投资额而使成本瞬间飙升,它是一个控制“度”的好办法;当市场下跌时,定投的方式以低成本吸纳更多的筹码,使我们有了收获感,它又是一个“定心”的好策略。

实际上,定投是通过时间平滑风险,有效地克制了我们追涨杀跌的倾向。

定投需要坚持。在投资进程中,我们每天都在面对基金净值的浮动,很容易迷失方向。特别是投资了一段时间,下跌把已有的盈利又亏回去的时候,很容易陷入情绪低落的状态,进而想终止基金投资。

基金投资要有计划和预算。无论选择周定投还是月定投,也都需要有明确的预算,在可以把握的范围之内设置定额。如果中途有加投的冲动,可以把加投的金额平摊到12个月,分批投入。除非到达止盈点(一般建议持仓收益率15%左右),定投中途不能中断。

4、长期持有

长期持有主动管理型基金获得正收益的概率相对较大。市场风格转换的过程中,如果跟风频繁切换,需要支付大量的交易费,还会错失投资机遇。

但也并非所有的耐心等待,都能换来投资回报,前提是必须选对绩优基金。尽管基金的业绩无法预估,但小幸可以给几个参考维度,来评价一只基金是否是潜在的绩优基金。

我们把时间拉长来看,最近的波动不过是A股历史上的小浪花。坚持定投这件事,从心态上避免我们过于关注这种波动,帮助我们克服追涨杀跌的倾向,使我们在基金投资中泰然自若,不畏涨跌。

你所赚的每一分钱,都是你对这个世界认知的变现。当自己对投资的认识不足时,要勇于承认,善于学习,保持谦虚谨慎的态度,时刻戒骄戒躁。不因短期的涨跌自乱阵脚,也不要妄图赚最后一个铜板。风物长宜放眼量。让我们以足够的耐心,坚持长期投资,等到牛市高光时刻的到来吧!

飞鲸投研从多维度分析,整理了一份《成长50》的名单,可以关注同名公众号:"飞鲸投研":feijingtouyan,进行领取(点击复制)