市场重回震荡基金投资有没有逆风飞翔的好办法?选价值风格基金话,是不是就要降低我的投资预期?

市场重回震荡 基金投资有没有逆风飞翔的好办法?

节后市场重回震荡,你是否想着买入手的基金立马大涨获得收益?你是否每天都会去看一眼基金净值,今天赚钱还是亏钱?

当然,每个人都想自己买的基金能够涨个不停,但近期的市场确实太折磨人了,毕竟从2月中旬的最高点3731.69点,到如今在3400点附近不断上下震荡,区间的跌幅一度超过300点,基本上许多基金都经历了一波回撤。

但是,市场的震荡其实是对投资者而言更多的是机会,那么,该如何把握住机会,让基金在震荡的市场中也能赚钱呢?

市场震荡要不要赎回?

面对市场震荡,建议大家不要因为单纯地恐慌而赎回基金,在赎回前不妨先考虑下:当初你为什么买基金?当初看好它什么?赎回之后,未来是否要再投回来?

市场不会按照我们预期的方式行进,当你为了逃避市场波动而选择离开时,那你必然会为了下一次何时进场而犹豫不决。

根据研究表明,很多基金投资者遭遇损失的原因往往并非来自于市场,而是在错误的基金投资操作,那么问题来了,怎样才能最大程度的规避这些错误呢?

误区一:跌了就赶紧卖,市场出现震荡就卖很多

很多投资者发现市场如果处于持续下跌的情形时就很容易慌不择路,十分着急的将基金进行赎回,而从来不认真分析市场的整体趋势。

市场预测本身就具有较大难度,哪怕是像巴菲特这样的国际投资界大佬也很难做出准确的预测,更何况是普通投资者。

尤其是对于股票类基金而言,频繁的买卖很容易错失投资机会,还会增加交易成本,得不偿失。

投资者应该做的并不是着急的进行基金赎回,而是应该对低位震荡、基金净值的短期波动等理性对待。

误区二:小有盈利就想走

遇到市场趋势从跌转升的情况,不少基金投资者看到市场行情逐步回升,经历长期套牢小有盈利就走,很可能会错过后面更好的机会,或者因自身成功解套、小有盈利,便迫不及待的进行基金赎回。

遇到这样的情况,基民要做的不是急于赎回基金套现,而是能够坚定信念,去迎接更丰厚的利润。

误区三:涨幅太小频繁转换

遇到自己购买的基金短期涨幅不如别的基金的情况时,很多基民便想着尽快赎回基金,转向投资其他种类。

实际情况是,不论是在反弹行情还是在牛市里,不同的基金一般都是轮番上涨,所以短期业绩出现差别也十分正常。部分基金短期落后,也实属正常,比如16、17、18年里成长股基金都表现一般,但是19年到20年,就十分突出。

投资者不应该以此来作为基金赎回的依据,频繁的转换投资很可能得不偿失,既增加了投资成本,还可能错过相关的上涨机会。

并且,基金投资本身都是希望通过长期持有获得市场回报。市场虽然会有波动,但还是具备长期投资潜力的。

误区四:深陷“处置效应”

很多投资者都有一个误区:“更愿意将获利较大的基金择机赎回,亏损较大的暂时持有”。也就是所谓的“出赢保亏”。因为当人们处于亏损状态时,会不甘心就这样亏钱,相反更宁愿承受更大的风险来赌一把。

而实际上那些为你赚了钱的基金,可能是只好基金,值得长期持有;而那些亏损的基金,可以再查看一下近几年的表现情况、基金经理变动情况,再考虑赎回。比如:基金经理发生变更、或者基金公司投研团队核心人物离职等,这些情况也可以考虑赎回手中的基金。

市场短期扰动不可避免,其实投资者也不该太过在意短期的盈亏,如果没有短期用钱的压力,不妨做一个有耐心的人。

相比关注短期市场波动,我们应重点关注的是基金经理的回撤修复能力,清楚了解基金经理的投资理念,给予投资能力强、投资策略清晰的绩优基金经理更多的运作时间,把握长期投资回报。

什么是震荡市投资的正确姿势?

那么,到底什么才是应对市场震荡的正确姿势呢?

学会接受现实,做出当下环境下最有利的决策,不抱怨为什么世界不按自己想的方式运行,是一个投资者成熟的表现。

1、坚持定投

通过基金定投赚钱的核心原理就是高价买入份额少、低价买入份额多,在市场波动中摊低了单位成本,再在市场回暖时以高价位获利。

当市场回调时、当定投的基金发生回撤时,不能因为对回撤的恐惧,就停止定投或者赎回定投的基金;

反而应该坚持在低位继续定投,越跌越买,用低成本获取更多的筹码,这些筹码在市场反转时将发挥很大的作用。

一句话总结定投的本质,就是越跌越买。

对于定投而言,最难的事情是坚持,最重要的事情也是坚持。

但只有抵制住诱惑、恐慌,克服人性弱点,方能笑到最后。

如果当前闲置资金偏少且担心市场波动大,不妨尝试小额基金定投,通过分批买入从而在下跌中不断摊薄成本,当行情反弹时更早地实现盈亏平衡与获利。

2、网格投资策略

网格投资法,是将投资资金分成n份,依照价格涨跌触发交易,不断低买高卖的策略。

比如对单只你的计划投资金额为1万元,可将其分成10等分,在开始投资时,综合估值的高低,先建立个底仓,可以是一份或两份资金。

然后建立网格,每上涨一格,则卖出一份资金(例如基金净值上涨5%,卖出1000元);每下跌一格,则买入一份资金(例如基金净值下跌5%,买入1000元)

网格设置的灵活度较高,比如想做小波段操作,可以将网格设置为4%-5%;想做中波段操作,可以将网格点设置为8%-10%。不过,网格投资的内核是相似的:

把资金分成多份,价格每跌一格就买一份(直到完全投入完),每涨一格就卖一份(直到空仓)。市场反复震荡期间,一份买入对应一份卖出,买卖交易之间只赚一格网格的差价也OK。

没错,这就是“低吸高抛”,道理简单,但实践很难,而网格投资法就是以事先约定的投资规划来保障“低吸高抛”的执行,用严格的投资纪律来约束不理性的追涨杀跌行为。

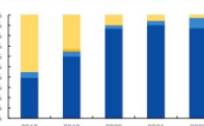

3、股债恒定策略

股债恒定策略是指期初按一定比例来配置股债资产,之后通过定期再平衡的方式,将股债比例恢复到最初设定值的一种投资方法,实际上也是实现了高抛低吸的操作。

因为债券波动相对低,而且与股市相关性不大(甚至是负相关),同时配置股债能起到降低组合波动的作用,也就是不把鸡蛋放在同一个篮子里的道理。

此外,物极必反、均值回归也是资本市场的一个定律,因此股债仓位定期再平衡的设置,也蕴含了逆向投资的理念,卖掉上涨资产,买回下跌资产,长期看能够获得不错的收益结果。

当然,股和债的配比不一定要局限于5:5,也可以2:8或者4:6等,具体要看投资者的风险偏好,风险偏好低的投资者可以股票少一点,债券多一点,而风险偏好高的投资者可以股票多一点,债券少一点。

从历史数据回测来看,在投资中巧用一些投资方法,确实能大大提升我们的胜率。但是,每种投资方式都有自己适用的环境以及优缺点。定投、网格、股债恒定这些策略在下跌市和震荡市效果较好,但是遇到单边上涨的市场,表现会不及一次性买入的方式。请大家结合实际情况活学活用,坚持做长期正确的事。

其实成功的投资很简单,有自己的风格,独到的策略,良好的心态,还有适当的坚持。

选价值风格基金话,是不是就要降低我的投资预期?

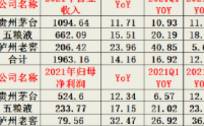

由于过去一段时间,A股市场走出一波比较鲜明的成长风格,价值风格相对势弱,导致大家现在可能有一个“刻板印象”——成长风格的基金涨得高,弹性大,价值风格相对表现更平。

其实不然。

成长和价值,两种投资风格,简单来说,就是它们在筛选股票时候,对不同指标的侧重度和容忍度,有所不同。价值风格的基金,对于估值要求更加严苛,因此在近期这一波杀估值、去泡沫的阶段表现更加稳健,成长风格,对于企业的增长预期更加看重,即使当下估值稍高,他们只要认为未来能够维持较高增速,依然能容忍并继续持有,因此面临的回撤和波动也较大。

如果我们回顾2017年,那一年是比较典型的,价值风格占主导,成长风格弱势的市场,当年,沪深300指数全年涨幅21.78%,中证500指数跌-0.20%、创业板指数跌-10.67%(wind,2010/1/1-2017/12/31)。当年很多偏大盘、价值风格的基金收益表现是非常亮眼的,你能说你在当年需要“调低价值风格基金的预期吗”?

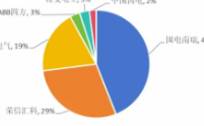

这两种风格没有优劣之分,代表的是不同的投资理念和思路。在不同的市场之下,会有不同的表现。如果你能将它们搭配得当,反而可以应对市场风格的变换!比如大家熟悉的超级股票全明星组合,就是这种策略——主题行业基金作为进攻前锋、成长风格基金作为中锋、价值/均衡风格的基金作为稳健后卫,灵活应对各类行情!

一只基金想拿整三年,是一次买入好?还是定投好?

定投分批买入的同时也分散了风险,降低了入市时点对整体收益的影响——特别是买在高点、遭遇熊市震荡市的话,定投就更具优势~

如果选择一次性买入,买在低点遇上牛市、选到一只长期持续向好的绩优好基,那总体收益会比分散资金买入高出不少~

所以说两种投资方式各有各的好,没有标准答案,同时这两种投资方式也不是非此即彼的,完全可以结合使用。

如果非要选一种的话,建议大家基于以下几点做判断!

资金使用安排

如果这笔钱是确定3年不用的闲置资金,那可以一次性投入,但如果有流动性要求、不确定是不是哪天要用到,就更建议定投分批买入。

对市场的预期和判断

如果身处震荡市,同时又对市场未来走势很慌很迷茫,就可以考虑通过定投分散买入,平滑风险,避免自己在市场相对高点时入场。

投资经验风险承受能力纪律性等

一次性投入后,你有信心能管住手、坚持持有3年吗?

一次性投入后,如果遭遇市场震荡,持仓收益上上下下的时候,相应投入资金量的波动是否能让自己睡个好觉、不过度担心?

如果不确定自己能否Hold住以上两点的话,那就可以通过【定投】(定投期初累计资金投入量较小,更容易坚持)或【有封闭期的基金】来帮自己管住手、提升持有体验~

是不是买越便宜的基金越好?

小编理解这里的“便宜”应该指的是对基金净值高低的判断。不少投资者喜欢净值低的基金,觉得便宜的未来可能涨幅更大,这可能是一种错觉!事实上,基金净值的高低跟基金未来是否涨多涨少没有必然关系。

首次,我们看到的净值“便宜”可能是一种假象,比如基金在经历分红之后,它的单位净值就会“变少”,但这类基金也是经历过涨幅的基金,其实也不算“便宜”的。另一方面,基金净值便宜并不代表未来一直就涨得更好,如果基金业绩不行,净值“万年不变”,那也不是我们希望挑选的好基金。

其实,判断一只基金优秀与否,看的是净值增长率的表现,而非净值本身。净值只是一个数据,区间增长情况才是我们关系的“收益”。净值高反而说明基金过去一段时间涨幅很好、基金经理的投资能力强。如果是持有优秀的基金,我们可以观察它的累计净值表现,如果区间累计净值回撤较大了可能会是次不错的加仓机会。

场内买基金和在销售平台买,有什么区别?

这里的“场”是指证券交易市场,场内交易类似股票在交易时间内在交易所的买卖交易,而基金销售平台销售的基金属于场外交易,这种交易我们把它称为申购和赎回。

不是所有的基金都可以在“场内”购买,市场上大多数的公募基金属于场外交易类型,能在场内交易的基金是一些比如LOF基金、ETF基金、有封闭期支持上市交易等等特定类型的基金(具体信息大家可以查看基金公告)。

场内和场外买基金的区别,小编主要给大家整理了3点:

交易机制不同:

场外交易本质上是通过基金公司完成购买,场内交易是与其他投资人直接购买基金份额;在基金销售平台买卖基金,是按照交易日当天的净值计算的价格,比如当天净值是1元,那么买入100元就相当于买了100份。场内交易的话,除了以基金本身的价值(净值)为基础,还取决于买卖双方的需求。

投资门槛不同:

场外交易的资金门槛交易一般10~1000元就可以,甚至还有1元起投的;场内交易,每笔交易最少100份,因为不同基金的“价格”不同,如果这只基金每份额价值10元,那就是最少需要1000元。

交易费用不同:

场外交易,每种类型的基金手续费不同,一般混合基金、股票基金会比较高,认/申购费率一般在1.2%-1.5%左右,不过平台也会有一些打折活动。场内交易的费用按照证券交易所的有关规定办理,具体要咨询各家平台。

此外,如果是场内场外均可交易的基金,可能会发生溢价或折价现象,这里提示下,基金在场内的“价格”可能受买卖供需影响,不是基金真实的资产净值,基金的净值才是反应基金真实的业绩表现情况。

飞鲸投研从多维度分析,整理了一份《成长50》的名单,可以关注同名公众号:"飞鲸投研":feijingtouyan,进行领取(点击复制)

/阅读下一篇/