5年减产超40%,白酒的涨跌周期及逻辑梳理!

自9月底开始,白酒企业又开始了跌跌不休,尤其是贵州茅台,股价直逼1600元。白酒板块下跌,原因为何?飞鲸投研总结了三点原因:

一是疫情影响,中秋和国庆的白酒消费需求下降,不及预期,股价下跌。

二是上半年白酒企业的业绩增速放缓,之前的高增长局面消失,引发市场担忧;目前A股20家白酒上市企业只有5家披露三季度业绩预告,贵州茅台净利润同比增长不足20%,股价可能还会继续调整。

三是上周五美国非农数据公布,美联储第四次加息预期升温,引发部分资金出逃。

白酒被众多投资者寄予了厚望,下跌行情何时结束?今天飞鲸投研就简单介绍一下白酒行业的整体概况、近5年股价走势分析以及行业内相关企业。

一、白酒行业整体概况

白酒是门简单的生意,产品简单、业务简单,把酒生产出来卖出去就完成了一整个过程。白酒的财务报表也很简单,比如白酒企业的资产负债表,除了货币资金、存货,就数固定资产占比较高了。

1、白酒香型分类和价格分类

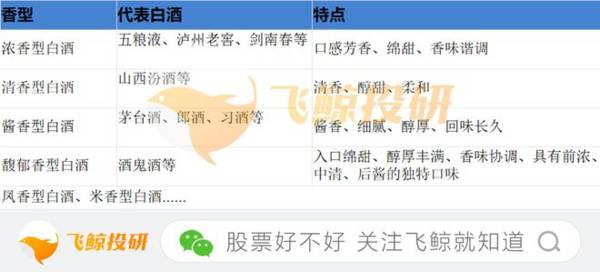

按照香型,白酒主要分为浓香型、清香型、酱香型、馥郁香型。

浓香型:以五粮液、泸州老窖为代表,口感风味具有芳香、绵甜、香味谐调等特点。

清香型:以山西汾酒为代表,具有清香、醇甜、柔和等特点,是中国北方的传统产品。

酱香型 :以贵州茅台为代表,口感风味具有酱香、细腻、醇厚、回味长久等特点。

馥郁香型 :以酒鬼酒为代表,入口绵甜、醇厚丰满、香味协调、具有前浓、中清、后酱的独特口味特征。

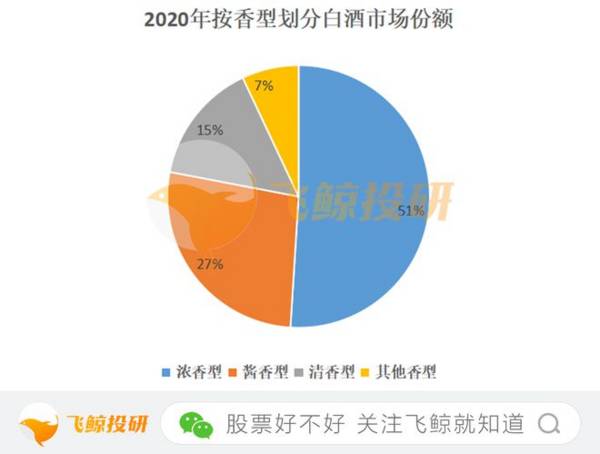

目前,浓香型白酒占据了市场的半壁江山。2020年,浓香型白酒市占率51%,排名第一;酱香型和清香型白酒市场份额分别为27%、15%。

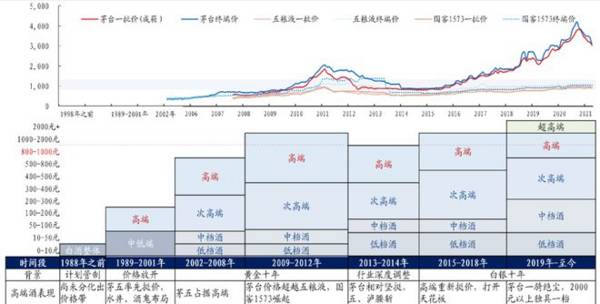

根据价格,可以把白酒分为高端、次高端、中档、低档四大类。

高端白酒:价格在800元以上,以茅台、五粮液、国窖为代表,多用于政商务宴请和人情往来;

次高端白酒:价格在300-800元区间内,以剑南春,洋河、郎酒、汾酒、水井坊、酒鬼酒等为代表;

中档白酒:价格在100-300元之内,代表酒有古井贡酒、口子窖、金徽酒等,多用于婚宴和亲友聚餐;

低档白酒:价格低于100元,如牛栏山、老村长等。

2、白酒行业的独特属性

首先,白酒越老越好。消费行业的企业时常面临存货风险,因为产品有保质期或者更新换代快,一不留神就会产生大额存货跌价准备。白酒行业的独特就在于,酒不会过期,且时间越久的酒,价值越高,自然不用担心存货风险。

其次,喝酒使人上瘾,这是白酒自带的属性。适量的白酒入口,可以达到放松身心、微醺的奇妙感觉。白酒多喝几次就容易成瘾,一旦形成习惯是很难改变的。

此外,白酒具备社交属性和金融属性。亲友聚会,喝酒更有利于增进感情、拉近距离,出于人情往来的需要,白酒也成为送礼的首选。金融属性是白酒自身特点的延展,由于没有保质期,好的白酒存储时间越久价值越高,很多人投资白酒,因此具备了和奢侈品类似的收藏价值。

3、白酒行业市场规模以及竞争格局

无论白酒还是啤酒,产量在一定时期总会达到饱和,因为人口总量基本维持在14亿,喝酒的人口比例是一定的,产量不可能一直增长。2013年国内啤酒产量5061万千升,达到峰值,2021年已经下降至3600万千升附近。

白酒行业的产量峰值比啤酒来得要晚一些,2016年白酒产量1313万千升,历史上最高值,此后便开始走下坡路。2017-2021年,白酒产量年年下滑,2021年只有735万千升,5年时间产量蒸发了40%,预计今年会进一步下降至690万千升。

但是,重点来了,白酒现在已经不是一个靠走量实现业绩增长的行业,产量下滑并不能阻碍股价的飞涨,这是为什么呢?

“量”和“价”是驱动业绩增长的两大原动力,产量下滑,但白酒价格越来越高。尤其在消费升级促动下,一方面高端白酒挤压低端白酒,占据了约70%的市场;另一方面高端白酒频频涨价,价格提升幅度大于产量减少幅度,白酒总体市场规模不断增加。

艾媒咨询数据显示,2021年中国规模以上白酒企业的市场规模6000多亿,同比增长幅度超过10%;依据白酒行业的发展情况,预计2025年行业规模可达9500亿元。

行业的快速发展,是企业业绩增长的前提和基础,尤其对于行业内的头部企业来说,万亿的行业市场无异于真金白银。

白酒企业众多,有全国性酒企茅五泸,区域性知名酒企酒鬼酒、舍得酒、水井坊等,还有地方性酒企口子窖、老白干、伊力特、金徽酒等等。2019年白酒行业CR5为34%,2020年提升至36%。白酒市占率排名前三的依次是:贵州茅台16.8%、五粮液9.8%、洋河股份3.6%。

可见,头部企业的护城河是很宽的,其他小酒企只能默默叹气~

二、近5年白酒股价走势分析,未来股价何去何从?

1、2017年白酒指数表现优于食品饮料行业指数和大盘

原因:白酒进入消费升级和品牌集中度提升的上升期,白酒板块收入持续提升、业绩加速增长。11月末,大宗商品价格上涨、美联储暗示再次加息,市场预判年末大盘流动性缩紧,加之白酒板块估值偏高,部分资金出逃,指数回落。

2、2018年白酒指数和食品饮料行业指数走势相同,波动幅度大于大盘

原因:首先,市场对白酒的预期存在分歧,除茅台外,高端次高端白酒在下半年的股价均有调整。2018年人民币贬值,出口贸易订单减少,中美贸易摩擦不断,叠加GDP、CPI、PPI增速放缓,股价整体处在下跌趋势中。

尤其是三季报披露后,白酒量价齐升逻辑预期下降,基本面担忧凸显,包括白酒在内的食品饮料板块大幅度回调。

3、2019年白酒指数大幅跑赢食品饮料行业和大盘指数,且整体向上趋势更加稳定

原因:中美贸易摩擦的悲观预期已经反映在股市中,7月美联储降息,货币流动性宽松,资金回流股市,宏观经济数据回暖加之食品饮料基本面确定和估值修复预期,板块整体表现较好。

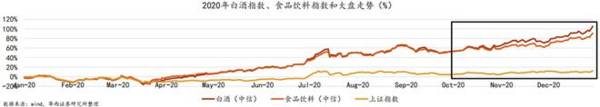

4、2020年市场对白酒消费恢复信心,年终白酒指数跑赢行业指数

原因:20年早春,白酒行业的开门红任务大多在封控前已经完成;6月海外疫情二次暴发,中国防控有力影响小,大量资金北向流入避险,同时为应对疫情各国央行采取宽松货币政策,流动性宽松利好股市。

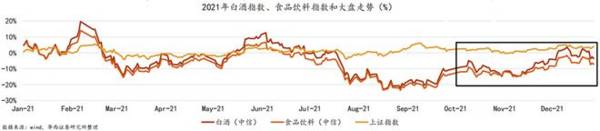

5、2021年白酒指数开启回调,回归理性

原因:白酒的超高景气度未能继续维持,飞天价格回落,市场情绪也逐渐回归理性。市场关注中心转移到新能源、电信等板块,白酒及食品饮料指数阶段性回调,表现不如大盘。

高端白酒溢价超过合理空间,后期提价幅度有限,国家管控高价和增加白酒消费税使市场出现担忧情绪。2020年超预期增长,导致2021年业绩增长压力大,业绩增速回落,白酒行业进入调整期。

2022年白酒指数震荡回调,未来股价走势取决于业绩稳定下的估值修复。

从整个行业指数看,白酒行业今年以来经历了下跌、上调再下跌的走势,与大盘走势基本相同。一方面疫情反复,消费复苏的预期降低,市场情绪低迷。另一方面,流动性随着美联储加息不断收紧,且后续还会有两次加息。

9月份不少白酒龙头走出了逆势上涨的行情,近期白酒下跌就是市场弱势下的补跌需要。白酒企业走过了很多春夏秋冬,经历了各种事件,头部白酒企业的业绩依然是稳定增长的,飞鲸投研认为白酒需求仍在,后期的走势主要取决于业绩稳定下的估值修复。

三、行业内相关企业

贵州茅台:万亿市值企业,营收过千亿,白酒行业的风向标,涨也是它、跌也是它。低成本、高利润,毛利率90%以上,净利率50%以上;账上随时可用的闲钱500多亿,妥妥的现金牛企业;品牌效应极强,拥有决定的定价权;独一无二的茅台酒生产环境,这些都是对手无法复制的。龙头地位不变,短期调整可期。

五粮液:浓香酒的王者,近年来净资产收益率不断提升,盈利能力增强。布局超高端白酒价格带,进一步打开中长期价格空间。品牌是护城河,五粮液悠久的历史及长期文化沉淀构筑,是难以复制的壁垒。它有两个成长逻辑,一是跟随一线白酒涨价,二是跨区域的拓展。

泸州老窖:明清36家古老酿酒作坊群的基础上,发展起来的国有大型骨干酿酒企业。高端白酒第三大品牌,浓香鼻祖。2015年以来,营业收入和净利润一直保持稳定增长,2021年营业收入突破200亿元,净资产收益率超30%,盈利能力提升明显。

飞鲸投研从多维度分析,整理了一份《成长50》的名单,可以关注同名公众号:"飞鲸投研":feijingtouyan,进行领取(点击复制)

/阅读下一篇/