一个不得不接受的事实:生物药高成长的背后是持续增多的发病人数

这是【小北价投圈】这周整理的关于生物创新药行业的一篇研报,由于昨天写复星医药的时候提到了企业关于生物药研发的一些动作,有粉丝便在后台问起来“生物药与化学药”的区别,因此我们就把这篇行业研报拿出来分享给大家,让我们一起来看一下生物创新药行业现在以及未来的一个发展情况。

如果说标题太过于悲观的话,我还想说的是生物药高成长的背后还有我们不断发展的创新力,持续增多的发病人数和不断发展的创新力或许就是医药行业偏成长的两大原因吧。

以下是生物创新药行业的研报。

创新药是个比较难研究的领域,但创新药的发展从来没有过止步。

由于工作原因,我最近一直在跟踪上市的新股,近期便发现了不少还在亏损中的医药企业,甚至有的连收入都没有,不用多说,他们一定是做创新药的企业,而且主要在科创板上市。

还没有上市的荣昌生物和海创药业便是两家创新药企业,它们均属于生物制品行业下的其他生物制品企业,截至2020年,二者的归母净利润分别为-6.98亿元、-4.9亿元,虽然亏损幅度/研发投入程度远不及同行业企业百济神州,但二者的研发管线正日益成熟。

其他生物制品主要与生物疫苗、血液制品相区别,包括生物靶向药物和免疫治疗类药物,适应症涵盖肿瘤、中枢神经系统、心血管系统、消化道及代谢等诸多治疗领域。

一、生物药及生物技术概述

1、主要生物药肿瘤和生物技术

首先区分一下免疫治疗和靶向治疗,二者的治疗机制有所不同。

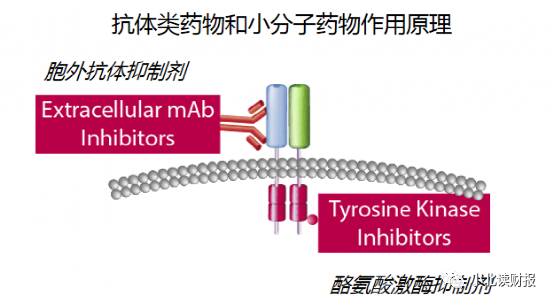

首先是靶向治疗,它是在细胞分子水平上针对已经明确的致癌位点的治疗方式,这个点可以是肿瘤细胞内部的一个蛋白分子,也可以是一个基因片段,通过设计相应的靶向药物(抗体),使其进入体内特异性地与致癌位点(抗原)相结合,使肿瘤细胞特异性死亡。而对正常细胞来说,靶向药物是没有攻击作用的,所以靶向治疗又称为生物导弹;

靶向药物按分子类型或者说治疗原理划分,还可以分为小分子靶向药物和生物靶向药物。其中,生物靶向药主要有融合蛋白、ADC、单克隆抗体、双特异性抗体等大分子药物,小分子靶向药则包括诸多小分子化合物。

而生物靶向药主要是阻止信号分子和受体的结合,小分子靶向药是抑制激酶的催化过程,这也是为什么很多小分子靶向药都叫XX激酶抑制剂。

但事实上是,靶向治疗无论是生物靶向药还是小分子靶向药都区别于化疗(化学药物治疗)。

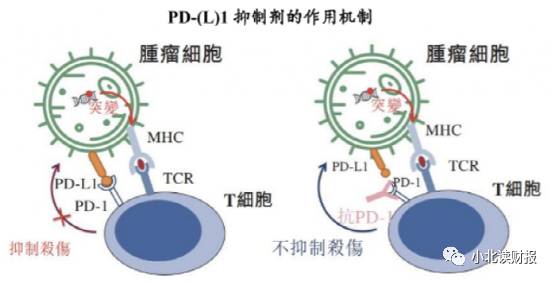

其次,免疫治疗的原理为激活人体免疫系统,依靠人体自身免疫机能,调动T细胞和免疫记忆细胞来杀伤肿瘤细胞,目前主要包括PD-1治疗和CAR-T治疗。其中PD-1治疗主要是让免疫药物(抗体)通过与PD-1受体和配体结合,使肿瘤细胞重新暴露于T细胞的识别和杀伤范围内;

CAR-T疗法则主要是通过基因工程技术,将T细胞激活,并装上CAR(肿瘤嵌合抗原受体),使其专门识别体内肿瘤细胞,从而达到治疗恶性肿瘤的目的。

可知,从上述的了解中,不仅生物药的研发需要重视,生物技术的发展也是不可忽视的一点。

目前来看,随着基因工程、抗体工程、结构生物学、抗体修饰、偶联技术和连接子-毒素组合平台等领域研究的不断深入,以融合蛋白、ADC(抗体-药物偶联物)、双特异性抗体(双抗)、靶向蛋白降解等为代表的创新生物药技术平台快速发展。

相比传统的单克隆抗体药物,新创新技术潜在具备更好的靶向性和靶点亲和力,已成为未来生物药产业发展的重点技术方向,并已在肿瘤、自身免疫性疾病、眼科疾病等重大疾病领域显示出良好的疗效和安全性,提升了患者的生存获益,促进生物药行业高速发展。

除此之外,结合其他药物及治疗技术的联合治疗也在肿瘤治疗中显示出极大开发潜力。

2、生物药行业技术特点和竞争壁垒

生物药作为医药行业最重要的一个分支,主要有着高研发、生产及质量管理技术壁垒、专业人才壁垒和技术投入壁垒,使得研发实力较强的企业不仅有着高进入壁垒还伴随着高风险和高收益性。

相比小分子药,生物药的分子量更大、分子结构更复杂。分子量方面,小分子药的分子量一般在900道尔顿以下,而生物药的分子量往往是小分子药的数百倍。分子结构方面,小分子药的分子结构较为单一,而生物药往往具备复杂的多级结构。

分子量和分子结构的复杂性使得生物药相比小分子药的研发难度更大、生产过程更繁琐、质量管理要求更高,具备较高的技术壁垒。

创新生物药从早期药物发现到完成临床试验往往需要10年至15年,且需要数千万美元到上亿美元的巨额研发投入;即使已成功上市的生物药,建设商业化大规模生产设施也需花费2亿至7亿美元的建造成本,而类似规模的小分子药设施只需花费3,000万至1亿美元的建造成本。

二、生物药行业发展现状及趋势

1、生物制剂将取代化疗药物成为治疗癌症的主要药物

癌症是生物创新药研发涵盖的最大的一个治疗领域,随着治疗方法的改进及社会经济的发展,中国抗肿瘤药在整体医药市场中的占比将持续上升,预计2022年成为中国第一大医药市场。

我国癌症的新发病率较高,且肿瘤治疗市场存在较大未被满足的临床需求。2020年,中国癌症新发病人数达到456.88万,约占全球癌症发病人数的四分之一,受人口老龄化、环境污染、吸烟、运动缺乏、高热量饮食等不健康生活方式的影响,预计到2025年中国癌症新发病人数将进一步增长到519.57万。

2020-2025年,预计中国抗肿瘤药物市场规模会由1,975亿元增长至4,162亿元,复合年增长率为16.1%,到2030年将达到6,831亿元。

与此同时,生物制剂将取代化疗药物成为治疗癌症的主要药物。

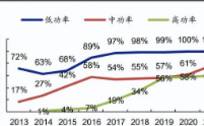

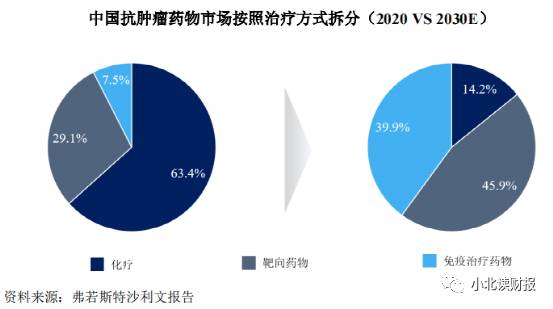

2020年,在肿瘤治疗方式的分布上,我国抗肿瘤药物市场仍以化疗药物为主,占整体市场的63.4%,但预计到2030年,靶向治疗和免疫治疗在肿瘤药物市场中的占有率将快速提升,将分别达到45.9%和39.9%,靶向治疗和免疫治疗药物的未来市场空间巨大。

全球来看,目前靶向药物已取代化疗药物成为主要的治疗药物,但未来免疫治疗药物还将会表现出更大的增长潜力。

2、生物药市场将保持快速增长趋势

2016年至2020年,全球生物药市场从2,202亿美元增长至2,979亿美元,复合年增长率达7.8%,未来预期全球生物药市场将继续保持快速增长,到2025年增长至5,301亿美元,2020年至2025年复合年增长率达12.2%。预计全球生物药市场到2030年进一步增长至8,049亿美元。

同时,国内生物药市场保持更快增长,2016年至2020年,中国生物药市场规模由1,836亿元增长到3,457亿元,2016年至2020年复合年增长率高达17.1%。预计2025年中国生物药市场规模将达到8,116亿元,2020年至2025年复合年增长率为18.6%,并于2030年进一步增长至12,943亿元,2025年至2030年复合年增长率为9.8%。

3、创新药将迈入商业化关键时期

为鼓励药企源头创新,提升中国制药产业国际竞争力,国家药监局药品审评中心(CDE)在2021年11月19日正式发布《以临床价值为导向的抗肿瘤药物临床研发指导原则》,明确了以临床价值为导向的创新药开发方向,推动医药企业研发模式加速迈向FIC(first-in-class,同类首创)领域。

据上游医药研发服务外包企业药明康德称,国内新药研发服务部客户需求由Fast-Follow转向FIC,政策变化导致部分客户转向创新研发项目。

随着药品注册审批监管体系持续完善,不具临床价值或临床方案有争议的产品已难以获批,近几年FIC项目增多,创新药行业景气度持续升温;

在中国创新药的一级市场,融资额持续增长,2021年达到了1091亿元,较2020年同比增长了36.89%,投资方的早期投入为行业早期发展注入活力。

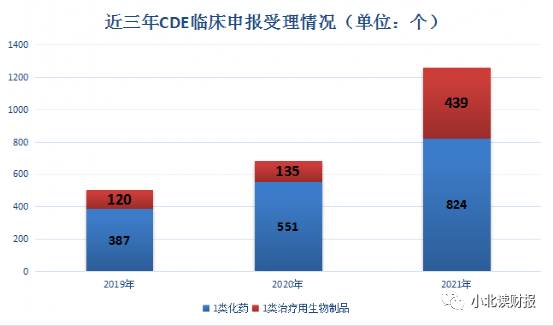

上图:1类化药指境内外均未上市的创新药,指含有新的结构明确的、具有药理作用的化合物,且具有临床价值的药品;1类治疗用生物制品指境内外均未上市的治疗用生物制品。

与此同时,创新药获批上市数量以及创新药销售额迅速增长,创新药销售额快速放量与创新药本身的需求和加入医保政策密切相关。

2019年、2020年、2021年上半年NMPA(药品监督管理局)批准上市的创新药数量分别为10、16、21个;

根据PDB样本医院统计的销售数据,近年上市的PD-1产品上市后销售额增速明显高于5或10年前上市产品的上市后销售额增速。

截至目前来看,多数创新药企已有或即将拥有商业化品种,行业进入密集收获阶段;

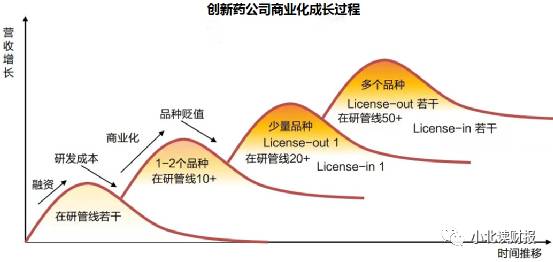

但商业化确实需要一个过程,会经过主要四个阶段,不同的Big-pharma,Biopharma,Biotech企业(分别对应传统大药厂、生物制药企业、生物科技公司)可能会处于不同的阶段,其中大多数企业仍处于第一~第三阶段。

三、生物创新药研发代表企业

1、四家Big-Pharma企业,厚积薄发

Big-Pharma利用“研产销”三方面的领先优势不断扩大自身规模,进一步提高研发力度,丰富产品布局,最终形成闭环的经营模式。

其中,恒瑞医药、石药集团、中国生物制药、复星医药四家企业2016年至2020年的营收CAGR分别为25.7%、22.5%、13.7%和19.17%,研产销三位一体为Big-Pharma企业构筑商业护城河。

当前,中国Big-Pharma逐渐走向海外市场,研发管线也日益丰富。以恒瑞为例,截至2021年底,公司已取得国外授权专利478项,现有20多个创新药项目获准开展全球多中心或地区性临床研究。

2、Biopharma迅速崛起,需要关注靶点质量

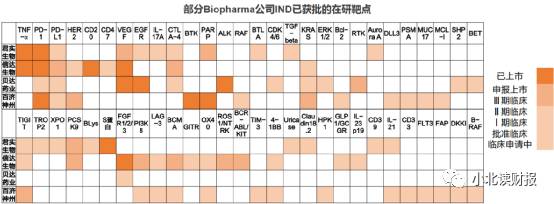

以信达生物、百济神州、贝达药业、君实生物等典型Biopharma为例,少量产品已实现商业化,同时在研管线丰富,具有完整的临床、生产和销售能力,由高速成长期逐渐走向稳健发展期,同时具备国际化潜力。

但同时靶点抢占也愈演愈烈。Biopharma快速抢占PD-1、TIGIT、VEGF、CTLA-4等最具开发价值的靶点,同时加速寻找“冷门”靶点,如君实生物BTLA。目前已递交IND的在研靶点百济神州超过25个,信达生物和君实生物超过20个,贝达药业超过10个。

3、Biotech具有差异化优势,但商业化不足

Biotech公司专注细分赛道的研发管线,以荣昌生物、基石药业、康宁杰瑞、德琪医药等典型的Biotech为例,但目前管线较少,且多数处于研发早期,但重点管线多具有差异性优势。

注明:以上分析涉及标的仅作为投资参考,不作为具体投资建议。

飞鲸投研从多维度分析,整理了一份《成长50》的名单,可以关注同名公众号:"飞鲸投研":feijingtouyan,进行领取(点击复制)

/阅读下一篇/