收入不到4亿,却支撑了200亿市值,心脉医疗的看点在哪里?

11月6日,受首批国家医疗器械集采落地消息影响,心脉医疗股价大跌,最终收住13.97%,甚至比它的间接控股股东也是此次集采中标公司微创医疗跌的还多。近日,心脉医疗终于发声了!心脉医疗13日在互动平台上表示,本次集采针对冠脉支架,公司的主营业务为主动脉及外周血管介入医疗器械生产及销售,目前并未涉及公司产品。

那么对于心脉医疗来说,一年营业收入不到4亿元,它的竞争优势到底在哪里?

今天贝壳投研(ID:Beiketouyan)就来研究一下这家主动脉血管介入器械龙头——心脉医疗。

一、背靠好的赛道,心脉医疗有望受益于外周支架市场扩容

让我们先来了解一下此次集采涉及的冠脉支架以及心脉医疗主营业务主动脉支架之间的区别。

一般来说,血管介入手术可分为三类:外周介入(外周血管介入)、冠脉介入(冠状动脉介入)、神经介入,其中心脏支架手术属于冠脉介入类的,主动脉支架手术则属于外周介入,两者是完全不同的概念。另外,冠脉支架是网状的,主要用于治疗血管狭窄性疾病;而主动脉绝大多数是覆膜支架,用于治疗主动脉扩张性疾病,冠脉支架是“通”,主动脉支架是“堵”。

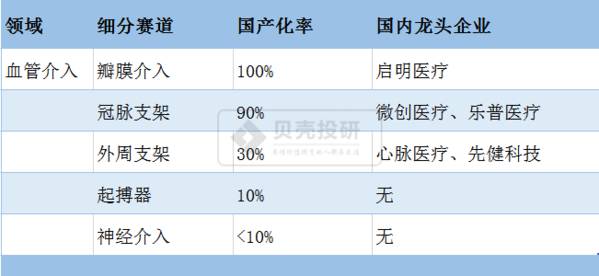

事实上,我国主动脉支架以及整个外周支架市场仍然处于初级发展阶段,与国外医疗器械企业仍然存在较大差距。这一点与冠脉支架市场不一样,因冠脉支架市场需求量大,经过几十年的发展,冠脉支架国产化率已经达到了90%,而外周支架国产化率仅有30%,国产替代空间较大。 加上技术壁垒、进入壁垒较高,目前国内外周支架龙头主要有心脉医疗、先健科技这两家企业。

随着我国人口老龄化的加剧以及主动脉及外周血管介入领域疾病检出率和诊断率的提高,我国主动脉及外周血管介入医疗器械市场规模持续增长,心脉医疗亦受益于市场扩容。

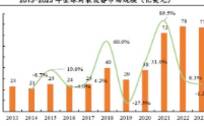

主动脉及外周血管疾病是和“三高”(高血脂、高血压、高血糖)紧密关联的一类老年病。数据显示,2017-2022年间,我国主动脉介入医疗器械市场规模年复合增速为13.62%,外周血管介入市场规模年复合增速为18.79%,均维持较快增长。

(在这里,外周血管介入医疗器械主要包括下肢动脉及静脉相关医疗器械,与同属于外周介入手术的主动脉医疗器械进行了区分)

二、心脉医疗技术实力领先,有望开辟第二大主业

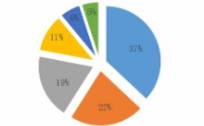

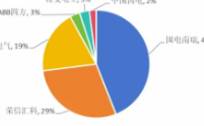

2018年,按照产品应用的手术量排名,心脉医疗在我国主动脉血管介入医疗器械市场份额排名第二(排名第一的公司为美敦力),市场占有率在26%左右,心脉医疗股票(688016)在动脉支架领域产品种类齐全,技术实力遥遥领先。

2017年上市的Castor分支型覆膜支架系统是全球首款获批上市的治疗主动脉弓部病变的分支型主动脉支架;2019年新上市的Minos腹主动脉支架是目前国内输送系统外鞘直径最细的腹主动脉支架产品之一;此外,公司的术中支架系统也是国内唯一获批上市的可在胸主动脉夹层外科手术中使用的术中支架系统。

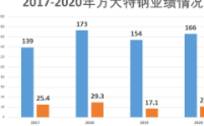

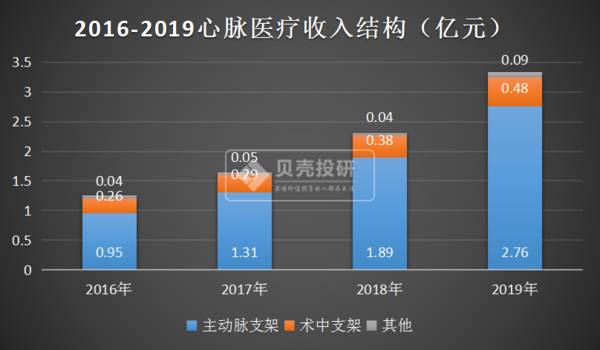

近几年,随产品市场覆盖率进一步提高,心脉医疗业绩快速增长。2019年,公司共实现营业收入3.34亿元,其中主动脉支架实现营业收入2.76亿元,术中支架实现营业收入0.48亿元,两者同比增长率分别为46.64%、25.95%。

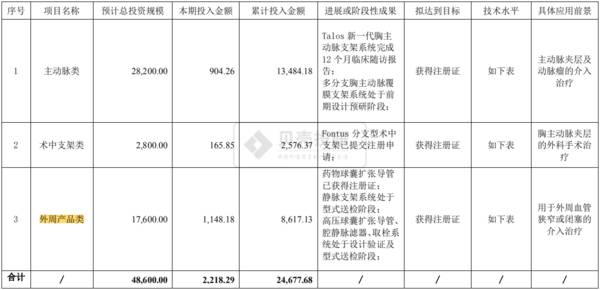

另外,心脉医疗也在积极布局外周血管介入领域,并取得了阶段性进展。在外周血管介入领域,目前国内市场基本由美敦力、波士顿科学、雅培等国际先进企业占据,心脉医疗整体竞争力与国际先进企业相比存在一定差距。

因此,心脉医疗自去年在A股上市以来便在外周产品领域投入相当一部分资金,截至2020年6月30日,累计投入8617万元,未来有望成为公司第二大主业。

三、闷声发大财,心脉医疗商品经营盈利能力不断提升

作为一家生产高值耗材的企业,心脉医疗的毛利率也是极高,这主要是因高值耗材的医用特性而产生的产品溢价。

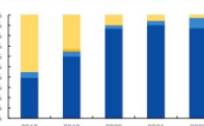

数据显示,心脉医疗股票(688016)近几年的毛利率均维持在75%以上,且处于一个持续提升的趋势,这不仅能说明新扩大的产品线同样具有较大的利润空间,还能说明公司模优势在逐渐增强,当然,2019年通过对比产品销量和销售收入还能得出,主动脉支架平均单价也有所提升。

得益于较高的产品盈利能力,心脉医疗的净利率处于一个较高水平,且呈现出明显提升的趋势。公司内部经营稳健,费用管控能力较强,当然其研发费用率并没有明显下滑,2016年、2017年、2018年、2019年研发费用率分别为16%、12.2%、12.84%、14.86%,仍处于较高水平。

最后,值得一提的是,因生产规模扩张速度较快等原因,心脉医疗的近几年的ROE水平持续下滑,2019年上市那年公司的总资产周转率相比于2018年正好下降了一半,其中存货周转率和流动资产周转率是主要原因。

虽说流动资产周转率大幅下滑主要是由于心脉医疗上市募资导致货币资金大幅上涨,但存货周转率的下滑则是由于公司存货增长所致。2019年,心脉医疗存货周转率为1.53,与其他医疗器械企业相比存在较大差距。

四、总结

总的来看,作为主动脉领域的龙头企业,心脉医疗技术实力遥遥领先,这是企业的核心竞争力。以及在这个毛利率高的小赛道上,国产替代和市场增量空间仍然巨大,贝壳投研(ID:Beiketouyan)认为心脉医疗的发展空间不容小觑。 但公司要注意扩张步伐,仅可能避免存货堆积的状况。(ty005)

飞鲸投研从多维度分析,整理了一份《成长50》的名单,可以关注同名公众号:"飞鲸投研":feijingtouyan,进行领取(点击复制)

/阅读下一篇/