昭衍新药业绩不及预期,砸出的是“黄金坑”还是真坑?

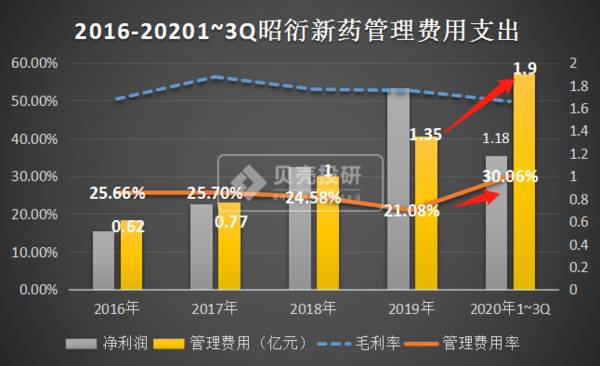

10月31日,昭衍新药发布了三季度报告,前三季度业绩不及预期,星期一股价直接跌停,这一波杀估值让人措手不及。今年前三个季度,昭衍新药实现营业收入6.32亿元,营业收入同比增长了81.32%,净利润1.18亿元,同比增长了53.19%,不得不说,企业增收不增利现象明显,昭衍新药怎么了?

一、昭衍新药为何增收不增利?

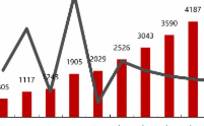

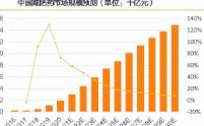

近几年,在CRO行业发展机遇下,昭衍新药的营收、净利润均维持了高速增长。数据显示,在2016年-2019年间,昭衍新药的营业收入约翻了两倍,净利润翻了约2.5倍,复合年均增长率分别达到32.55%、38.06%,其表现超过CRO行业平均水平是有目共睹。作为CRO行业的后起之秀,昭衍新药股票(603127)已然被赋予了很大的期望。

昭衍新药在临床前CRO和动物实验领域的布局不断完善。自2016年以来,昭衍新药的资本性支出金额超过了4.55亿元,2019年耗资近两亿收购了美国一家临床前CRO公司,以及今年上半年对于某实验动物公司的股权收购仍在进程中。

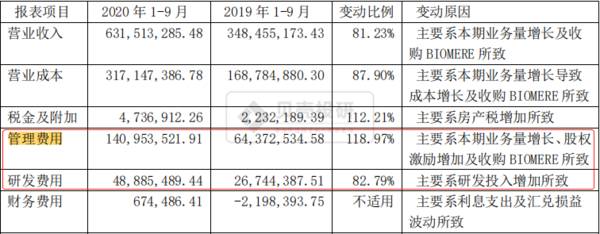

然而,昭衍新药中断了净利润增速高于收入增速的现状,主要是公司管理费用大增导致。前三个季度昭衍新药净利润同比增速为53.19%,远低于营业收入同比增速,昭衍新药把钱花哪去了?数据显示,今年前三个季度公司的毛利率并没有出现明显下滑,而管理费用率却大幅增长了近10个百分点,不得不说,正是管理费用的增长侵蚀掉了公司大部分的利润。今年前三个季度,昭衍新药的管理费用(含研发)达到了1.9亿元,远高于销售费用、财务费用等其他支出。

二、昭衍新药的管理费用去哪了?

话说回来,管理费用的增加起源于昭衍新药人员数量的增长和股权激励计划,而这两部分都是和人有关。

取(三季报数据)

1、随业务量增长,公司人员数量增加,人工成本增长

尽管2020年三季报并没有披露昭衍新药最新的人员结构,但就近几年的发展情况我们也可以获得一些蛛丝马迹。截至2019年末,公司总员工数量为1224人,2019年总增长数为407人,其中因收购BIOMERE增长了113人,而今年昭衍新药的人员数量势必也会维持一定数量的增长。

昭衍新药行政人员和研发人员每年人均花费的成本是最高的,行政人员和研发人员数量的增长加大了公司的人工成本。人工成本主要包括行政人员和研发人员的薪酬、福利费等,2019年,昭衍新药行政管理人员的成本占到了管理费用(不含研发)的45.77%,研发人员成本占到了研发费用的60.84%。

2、股权激励产生了大额的股份支付费用

其次,自2017年上市以来,昭衍新药股票(603127)每年都推出了股票期权或限制性股票激励计划,这不仅能直接反映出昭衍新药对人才的重视,其实也能反映出CRO行业人才密集型的特点。(以低于每股公允价值的价格向内部人员发行股份应当视为股权激励行为,并应以公允价值和实际增资价值之间的差额确认为股份支付费用。)

据公司公告,2018年、2019年,昭衍新药分别支付了827.36万元、1165.33万元的股份支付费用,以及2020年、2021年、2022年、2023年需要摊销的费用分别达到了1730.28万元、1374.69万元、502.78万元、103.45万元,虽然不知道今年前三个季度昭衍新药支付了多少股份支付费用,可这近2000万的金额确实不容小觑。

三、昭衍新药的管理费用有猫腻吗?

没有。

首先,对于人工成本问题,贝壳投研(ID:Beiketouyan)通过研究,那些同行业大公司的企业对管理人员支付的薪酬和福利费等实际是更多的,昭衍新药由于规模较小支付不起较高的工资,因此人工成本占比尚处于一个正常或较低水平。

其次,由于昭衍新药业务领域涉及实验动物领域,因而管理费用中产生了较多的生物资产支出,实验动物意外死亡或淘汰等均在一定程度上增加了企业的负担。虽然现阶段公司的生物性资产规模有所下降,但企业在实验动物领域仍有所期望,这部分费用无疑将长期存在。

(取2019年数据)

最后,合计来看,虽然昭衍新药确实比其他企业的管理费用率(含研发)每年平均高出了5%~6%,但其中研发费用率大约占到了2个百分点。而不论给与了研发人员较多的薪酬还是增大研发投入,对于昭衍新药的长期发展来说也是有利的。

四、总结

总的来看,昭衍新药今年前三个季度的业绩主要受公司管理费用支出较高影响,其中人员成本增加、股份支付费用增加是主要原因,并没有太大的问题。当然,“没有问题”这个说法理性投资者们并不买账,他们只看结果,因此在未来的发展进程中,企业仍要加强对管理费用支出的管理,比如说可控的办公费用。贝壳投研(ID:Beiketouyan)认为昭衍新药的投资逻辑并没有改变,仍旧可算“黄金坑”!(ty005)

飞鲸投研从多维度分析,整理了一份《成长50》的名单,可以关注同名公众号:"飞鲸投研":feijingtouyan,进行领取(点击复制)

/阅读下一篇/